2017年12月6日

こんにちは!ミッション・ミッケ人生デザイン研究所 研究員の澤田りよです。

就活、妊活、保活と、〇活という言葉が様々なライフイベントに合わせて使われています。最近では、ラン活という言葉さえあるようです。どんな活動かというと「ランドセル活動」です。小学校の通学用カバンとして利用される、あのランドセルです。

小学校入学を控えている保護者の間で人気商品を求めてラン活が熱く繰り広げられ、それに伴いランドセル商戦も秋冬から盆明け、春先と年々前倒しで展開されているようです。

我が子に少しでも良いものを準備したい、という親心の表れでしょう。

このような親心は学校道具を揃えるだけではなく、将来、子どもが望む好きな学校に通わせるため、充分な教育費を備えるという行動にも表れます。全国大学生活協同組合連合会が2016年度新入生の保護者約2万人に実施した調査によると、入学資金準備には53.9%が学資保険を挙げトップでした。私の周りにも、「定期預金より年利が良い」という理由で、学資保険に加入されている方がたくさんいます。中には子どもができたら無条件に学資保険!と、考えている方もいらっしゃり、根強い人気を保っていることが伺えます。

教育費のために学資保険を利用するのが最適なのか、それとも他により良い方法があるのかについて考えていきましょう。

学資保険とは養老保険という生命保険の一種で、子どもの教育資金の確保を目的とした保険のことです。毎月決まった額の保険料を払い続ければ、祝い金や満期学資金として子供の年齢に合わせた給付金を受け取ることができます。

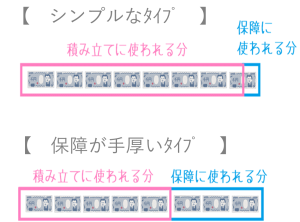

保険の一種であることから、契約者である親が死亡した場合には以後の支払が免除になり、その後定められた期日に保険金が払われる機能が、どの学資保険にもほぼついています。これにプラスして子どもにも死亡保障がついていたり、医療保障がついていたりと、「貯蓄+親の死亡保障」にプラスして子どもに対しての保障を手厚くするタイプのものなど、様々なタイプがあります。

保障が手厚いタイプの場合、万が一のことが起こらず保障を使うことなしに満期を迎えた際、支払総額における貯蓄に占める割合が少ない分、シンプルなタイプのものより返戻総額は少なくなります。

学資保険を保険のつもりではなく貯蓄のつもりで使うなら、余剰な保障はできるだけ排除し、一番シンプルなものにするのが望ましいです。

貯蓄型ならどれでも良いのかというと、そうとは限りません。支払総額が同額でも、利回りよく運用されたものとそうでないものがあります。それを見るのが、返戻率です。

返戻率は、下記の計算式で計算されます。

(満期保険金+祝い金)÷ 支払い保険料の総額 ×100

あるサイトのシミュレーションでは、最も高い返戻率は払込み期間18年間で、104.03%でした。年率に変えると、0.36%でしかありません。現在の定期金利0.01%(ネット銀行でさえも0.20%弱)と比べると、高い利回りを確保できており、保険加入時の目標は達成できます。

ですが、この年率0.36%に着目すると、果たしてこれは元本割れのリスクを抱え、かつ充分な教育費を準備するという目的で18年間も毎月払い続ける上で、必要充分な年率なのかという疑問が湧いてきます。

IMFの発表によると、2017年1月~9月末までの日本の インフレ率は0.365%です。これは、物価上昇の影響でお金の価値が0.365%下がっていることを意味します。昨年末の100万円が、今では約99.6万円の価値しかありません。これを100万円と同じ価値を維持するためには、0.365%の利回りで運用、もしくは金利0.365%で貯金する必要があります。これをベースに先ほどの最高返戻率の年率計算0.36%を考えると、実質利回りはマイナス0.005%になります。

日本政府はインフレ率2%を目指しています。道半ばの目標ですが、現在、2019年に目標達成と見通しが立てられています。仮に目標インフレ率が達成されると、マイナス利回りはますます拡大します。なぜなら、保険は加入時に将来受け取れる金額(年率)が確定するため、低金利時代に確定した低金利は、時代の変化に関わらず固定さるからです。つまり、学資保険はインフレについていかない商品なのです。

安全着実に教育費を作るために必要なのは、学資保険の加入ではなく、資産運用することです。

保険と資産運用で、運用結果がいかに異なるか見てみましょう。

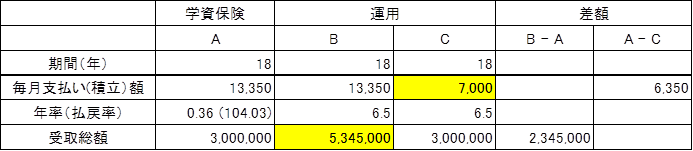

学資保険は一番利回りが良い、上述の返戻率104.03%をベースで考えています。総受取額が300万円の場合では、毎月の支払額は13,350円になります。

一方、この金額をそっくりそのまま投資に振り向けるとどうなるのか見てみましょう。

毎月13,350円を年6.5%で運用すると、18年後には534.5万円になり、その差は200万円を超します。これはもっともお金がかかる理系の私学が年間200万円近い金額が必要と言われていることを考えても、学費のための資産形成において影響が大きいでしょう。

もしくは、保険と同様18年後に300万円を作るためには毎月の積立額は7,000円と、6,350円安い積立額で同額の教育費を作る事ができます。

6.5%と言うのは、タイミングを見て安い時に買って、高くなったら売ってと、トレーディングの巧拙の結果としての利益を積み重ねて達成した利回りではありません。

現在、私たちが日本にいながらにして誰でも投資できるものに、過去15年間投資していたとしたら、実際に達成できた、純粋なリターン、利回りです。よって、これはかなり現実的な数値でのシミュレーションです。

生命保険の加入率が8割を超えている日本では、保険は安全、投資は危険と考えている方が多数いらっしゃいます。ですが、保険も金融商品の一つです。終身保険に限らず、学資保険を含む保険全般に言えるのが、保険による貯蓄・運用は、元本保証されない=元本割れのリスクを含んでいます。

商品の内容、運用の仕組みを正確に把握していなければ、思い通りの結果を得られないのは保険も投資も同じです。同じ時間、同じ金額を費やしてよりインフレ率に負けず、より効率的に教育費を確保するためには、あなた自身で運用するのが最も適しています。

資産形成に金融知識の習得は必須です。焦って誰かに勧められた商品を何となく運用してしまっては、仕組みを理解せず学資保険に加入したのと同じ結果を招きかねません。

こちらの資産形成の初心者向けに記事をまとめているので、金融知識の習得と、有益な資産形成の参照にして下さい。

http://missionmikke.com/detail/mat024/

http://missionmikke.com/detail/mat025/

保険加入率が人口の8割を超える人々が保険に加入している現実から考えると、我が子の教育費のためにも保険を利用しようとするのは、自然な流れなのかもしれません。ですが、低い返戻率、元本割れを起こしている商品も多数発生している現状からして、この選択は決して正しいとは言えません。

定期預金より良い利回りを確保する。

確かにこれも大切ですが、利回りの最低合格ラインは利回りではなく、インフレ率です。

教育費を含む全ての資産形成においてポイントは

・貯蓄と保障は分けて考える。

・インフレ率を超える利回りが必要である。

・将来の受取り総額から考えても、毎月の支払額から考えても、保険より自分で運用する方が効率的である。

中には子どもが生まれる前の妊娠中から、長い時間をかけて学資保険を吟味されている方もいらっしゃるようです。その長い期間をぜひ、ご自身の金融知識の習得とバランスの取れた安定した資産形成へも向けて頂ければと思います。

ONは仕事、OFFは投資 ダブルで一生稼げる私になる 人生マネジメント塾主宰、人生デザインアカデミー協会認定講師。輸出入代行・海外展開コンサル事業コマビズ代表。

「今まで培ってきて知識を活かし、人々の経済的自立を支援する」というミッションのもと、東京と大阪の2都市を中心に活動している。

趣味はマラソンと登山。お酒も好きで大衆酒場からバーまで、どこでも馴染める。