2018年1月5日

こんにちは。ミッション・ミッケ人生デザイン研究所、研究員の井上翔太です。

世界で最も著名な投資家の一人でもあるウォーレン・バフェット(Warren Buffett)。投資をやっている人ばかりでなく、やっていない方も名前は聞いたことがあるかもしれません。

バフェットはアメリカの投資家であり、世界最大の投資持株会社であるバークシャー・ハサウェイの会長兼CEOも務め、長期投資を基本スタイルとし長期間に渡って同社に高い運用成績をもたらしていることで有名です。また、ウォール街の金融街ではなく、地元ネブラスカ州オマハを中心とした生活を送っている為、人々はバフェットのことを敬愛の念を込めて「オマハの賢人」(Oracle of Omaha) とも呼んでいるんです。

投資における「賢人」と言われていることだけあって、バフェットが残した名言の中には、フムフム、という内容が多いのですが、中には「ん?」と思えるものもチラホラあります。今日はそのバフェットの投資名言の真相について調べた結果と、それから派生した個人投資家が投資するにあたって陥りがちな罠についてシェアしたいと思います。

今日、検証するバフェットの投資名言はこちらです。

投資で成功する第1のルールは、損をしないこと。

第2のルールは、第1のルールを守ること。

確かに「損をしなければ良い」というのはわかりますが、そりゃみんな投資においては損はしたくないわけで、それが名言と称えられるほど凄いことなのかイマイチわからないと思ったので、違いを分かりやすくするためにバフェットの投資実績ではなく、以下の対照的な3人の投資家を例にとって検証してみました。

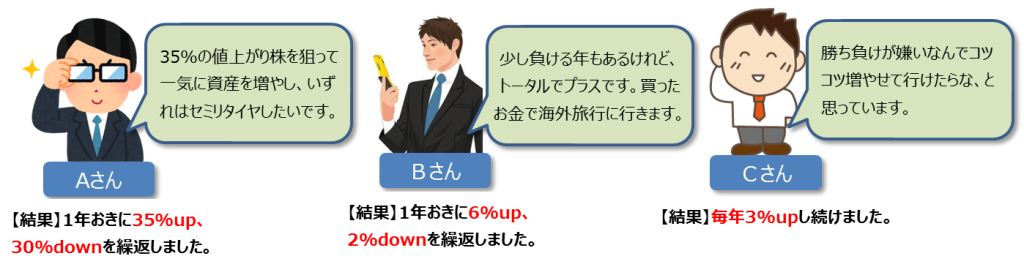

Aさんは「大勝ち、大負け」を繰り返し、Bさんは「少し負けるがトータルで勝ち」、Cさんは「負けないが勝ちは小幅」という投資スタイルです。

みなさん、どう思いますか?

Aさんは何となく失敗(資産を減らす)しそうな感覚を持ちませんか?

ポイントはBさんとCさんですよね?Bさんは1年おきに6%up、2%downを繰り返すので、トータルで見ると4%リターンが出ており、3%のリターンを出しているCさんよりも成績が良い(資産を増やしている)ようにも見えます。何より1年おきに6%を出し続けているという、スマートな感じに惹かれませんか?トータルでプラス、という響きも良いですよね。

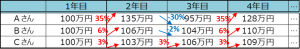

図1:4年目までの成績

図1:4年目までの成績

4年目までの結果で見ても、Bさんは一度も元本(100万)を割ることなく資産を伸ばしています。

ただ、ウォーレン・バフェットの名言に従うのであれば、「損をしていない」Cさんの投資スタイルに軍配が上がるはず。しかし、上表の4年目までの成績を見るとCさんの投資結果が最下位になっています。

しかし、バフェットと言えば「長期投資を基本スタイルとし長期間に渡って高い運用成績をもたらしている」ことで有名。なので調査期間を30年にして再計算してみました。

実際には、AさんやBさんのような投資手法を30年続けることは非常に難しいと思いますが、ここでは仮にそのペースで30年推移したとします。結果は以下の通りです。

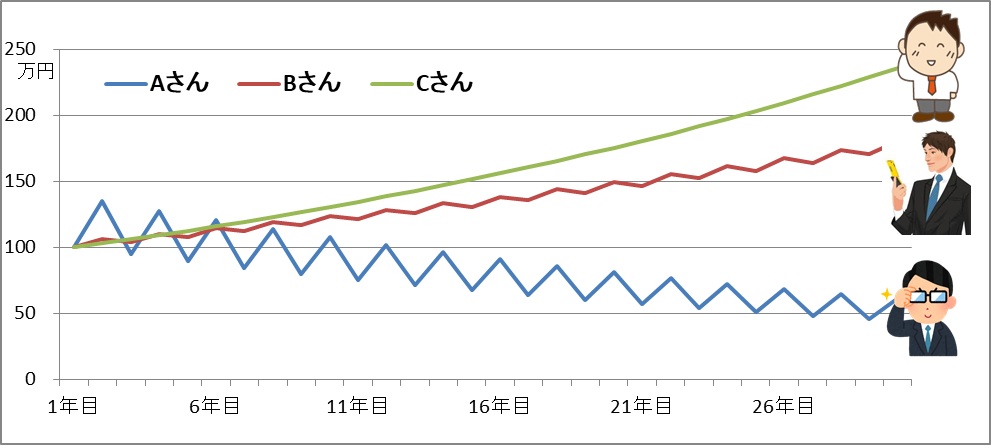

図2:30年目までの成績

図2:30年目までの成績

10年目以降(実際には8年目以降)は、Cさんは資産総額トップをずっと維持する結果になりました。グラフにすると以下のようになります。

Cさんの3%というのは控えめな数字なので、5%で計算すると30年目にはなんと412万!。その差は歴然で、圧勝です。

長期投資という観点で言うと、バフェットの名言である「投資で成功する第1のルールは、損をしないこと」が、正しいという結果となりました。

気付いた人もいるかもしれませんが、Cさんの勝因は「複利」の効果です。Bさんは、トータルではプラスですが、6%のリターンを出しても、翌年の2%マイナスによって複利効果が軽減されてしまうんですね。そのため、複利効果を最大限に活用しているCさんにはかなわない、ということになります。

つまり、「損をしないこと」で複利の効果を最大限に活用する、これがバフェット氏のこの名言の真意だったんですね。

今回の例は、バフェット氏の名言をベースに複利効果の重要性を検証しましたが、実は、もう1つ重要なポイントがあります。

みなさん、上のCさんの例を見た時に、「6%、まぁまぁだな」「3%か…。もう少し欲しいな」と思いませんでしたか? そこです。

リターンの数値に目をやると、どうしても「もっと欲しい」となるのは誰もが一緒ですよね。それは仕方ない。でもリターンを求めたらリスクもそれに伴い上がる、この投資における鉄則を意外とみんな見落としがちだと思うんです。

ちなみに、投資における「リスク」とは「期待リターンからのブレ幅」のことを指します(詳細は以下の記事に書いています)。

http://missionmikke.com/detail/ino005/

つまり、Aさんの例は、35%狙っていて実際にはマイナス30%してしまう、というめちゃくちゃリスクの高い(期待とのブレ幅が大きい)投資をしている、ということになります。35%のリターンを狙うということはそれ相応のマイナスもあり得る投資手法を採用している、ということなんです(“それ相応”と書いたのは、リスクを数値化するためにはポートフォリオを確認する必要があり、今回の例だと断定できないためです)。これは投資における不変の真実なんですが、35%のリターンを出したい、ということに集中しているとその観点が抜けちゃうんですよね。だからマイナスを出すのは既定路線的な状況、ということになるんです。

そういう意味では、Bさんの投資手法もリスクが高いです。リターンが6%~マイナス2%まで、ばらつきがあるためですね。一方Cさんは、リターンにブレ幅が無い、すなわちリスクが少ない投資をしている、ということになります。

つまり、「損をしない投資」をするためには、マイナスにならないようにバラつきを出来るだけ小さくする必要があり、その為にはリターンではなく「リスク」をコントロールすること、これが土台にあるんです。今回の例で言うと、注目すべきポイントは、6%とか35%とかではなく、「プラスマイナスを繰り返した」「リターンにバラつきの無い運用を続けている」の部分だったんですね。実際のバフェットの運用実績を見てもリスク(バラつき)は少ないことがわかります。

ちなみに、この「リターンからではなくリスクから考える」というのは、バフェットのみならずプロの投資家は当たり前にやっていること、だそうです。

・投資において、プラスとマイナスを繰り返す(トータルでプラス)より、着実にプラスを積み重ねる投資手法の方が、10年め以降は資産総額が大きくなる。

・ポイントは複利。マイナスを出さないことで複利効果を最大限に享受できる。これがバフェット投資名言の真意。

・マイナスを出さないためには、リターンを追うのではなくリスクをコントロールすること。期待リターンからのブレ幅を小さくすることが必要になる。プラス時の大きさに惑わされない。

投資手法は自分で決めることなので、Aさん、Bさんの投資手法も一概に悪いというわけではないと思います。Bさんぐらいの“動き”があった方が楽しいという人も居るかもしれないですしね。ただ、その際に考えた方が良いとわたしが思っていることは「何のために投資をするのか?」という点です。

スリルやゲーム性を楽しみたいのであれば、お小遣いの一部を使ってAさん、Bさんの投資手法をとるのがベストです。ただ、もしバフェットのように大きな資産を作りたい、ということであれば、今回の例でも実証された通り、Cさんの投資手法が適しています。

また、実際にCさんのように毎年安定したリターンを出そうとすると、継続的な情報収集が必要になり楽ではありません。もちろん、AさんもBさんもその点は同じだと思うのですが、分かれ道は、情報収集するための “意識の向き先”がどこか、です。35%!しか見ていないと、そのような情報を集めてしまいますからね。バフェットの名言は、そんなみんなに警鐘を鳴らしているのかも知れませんね。

ちなみに、私は継続的な情報収集と勉強に「ゲーム性」を見出して楽しんでやっている珍しい人です(笑)。

サラリーマンとして会社の中でいかに生産性を上げて成果を出していくか、そして自分の人生をいかに輝けるものにするか、ということをリーダーシップという観点で研究し、多くの人に展開している。好きな映画はStarWars、MARVEL、007。3児のパパ。

この投稿者の投稿一覧